USDC 危机解除,加密货币大涨|市场周报 3.6-3.12

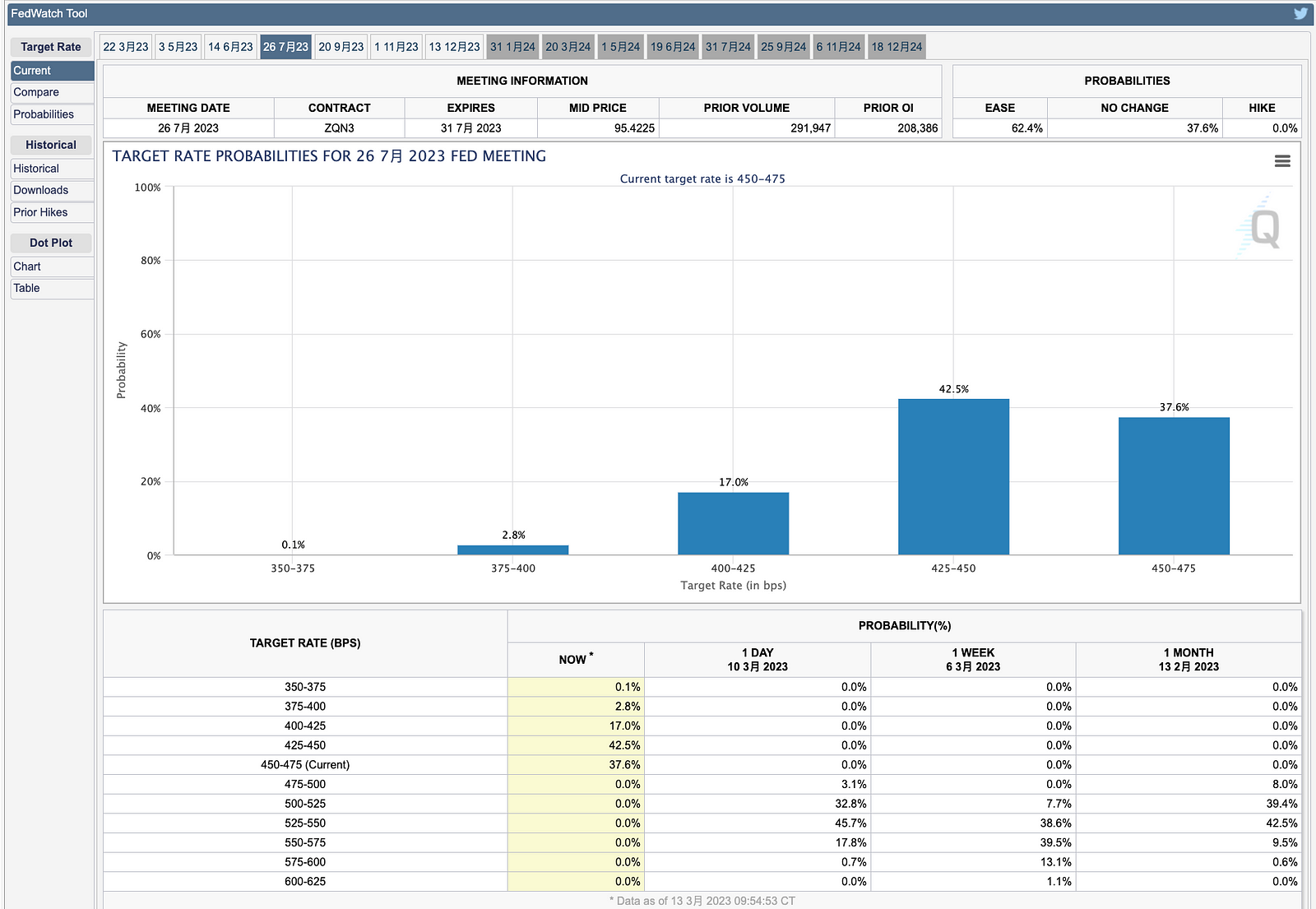

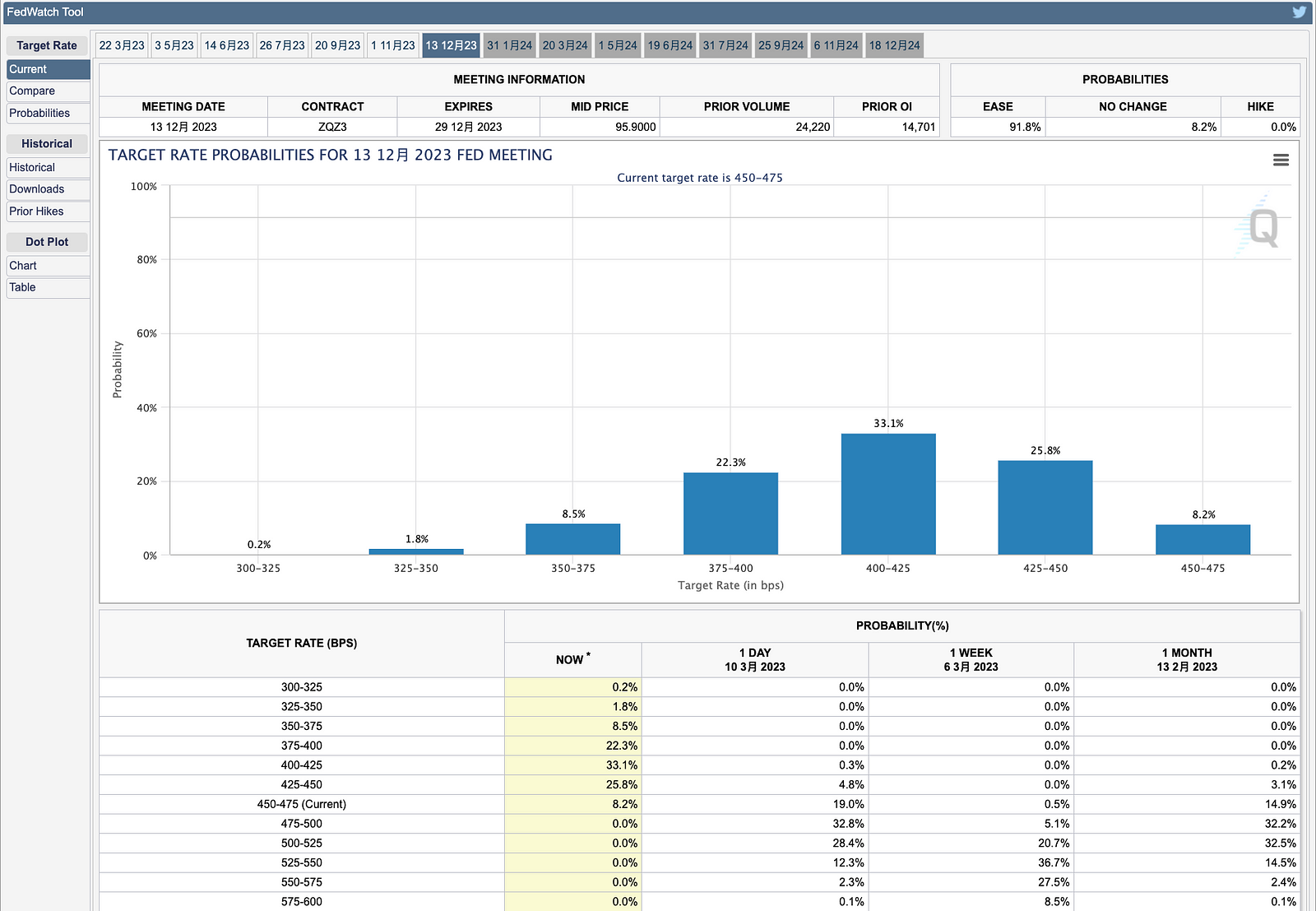

【摘要】美联储的救助行为,完全影响了整个市场对于加息的预期。当前市场预期 3 月加息 25 个基点的概率为 68.6%;7 月份开始降息的概率是 62.4% ;今年降息 50 个基点以上的概率为 66% 。

币价速览

上周从 3 月 6 日到 3 月 12 日,BTC 和 ETH 均为先跌后涨。

- BTC 最高价为 $22586 ,最低价为 $19569 ,一周振幅为 13.45%

- ETH 最高价为 $1565 ,最低价为 $1373 ,一周振幅为 13.48%

稳定币 USDC 从北京时间上周六开始下跌,最低跌至 0.85 USD 附近,不过目前已经重回至 0.99 USD 附近。

USDC 与硅谷银行事件复盘

过去这个惊心动魄的周末,究竟发生了什么?下面我们就来简单回顾一下。

两个主角

硅谷银行(SVB),总资产 2000 多亿美金,全美排名前 20 的银行,主要服务科技企业,为它们提供传统银行业务以及风险融资,曾帮助过 Facebook、Twitter 等公司。大多数传统银行对初创企业并不友好,所以硅谷银行可以说是许多初创企业的最佳甚至是唯一的选择 。

USDC ,市值第五大加密货币,稳定币市场的老二。在链上中应用极其广泛,400 多亿美金的市值有 85% 以上都在链上,甚至很多稳定币的背后都是由 USDC 支持的,比如第四大稳定币 DAI 背后有 48% 的资产是 USDC,第六大稳定币 FRAX 背后有 92% 的资产是 USDC 。

而以上两者的联系就在于,USDC 作为一种与美元挂钩的稳定币,由美元作为储备支撑,而 USDC 的储备资产中刚好有 33 亿美金是存在硅谷银行的。

发生了什么?

3月11日,硅谷银行突然宣布破产。这是自2008年金融危机以来,最大的一家银行倒闭事件。

硅谷银行为什么会倒闭?

首先疫情期间,美联储疯狂印钱,整个金融市场“大水漫灌”,全球迎来了科技企业的融资热潮期。初创公司拿到的大量融资,部分就流入了硅谷银行(前面有提到硅谷银行是创业企业最佳甚至唯一的选择)。2020 年 6 月至 2021 年 12 月的一年半期间,硅谷银行的存款由 760 亿美元上升到超过 1900 亿美元,增幅接近 2 倍。

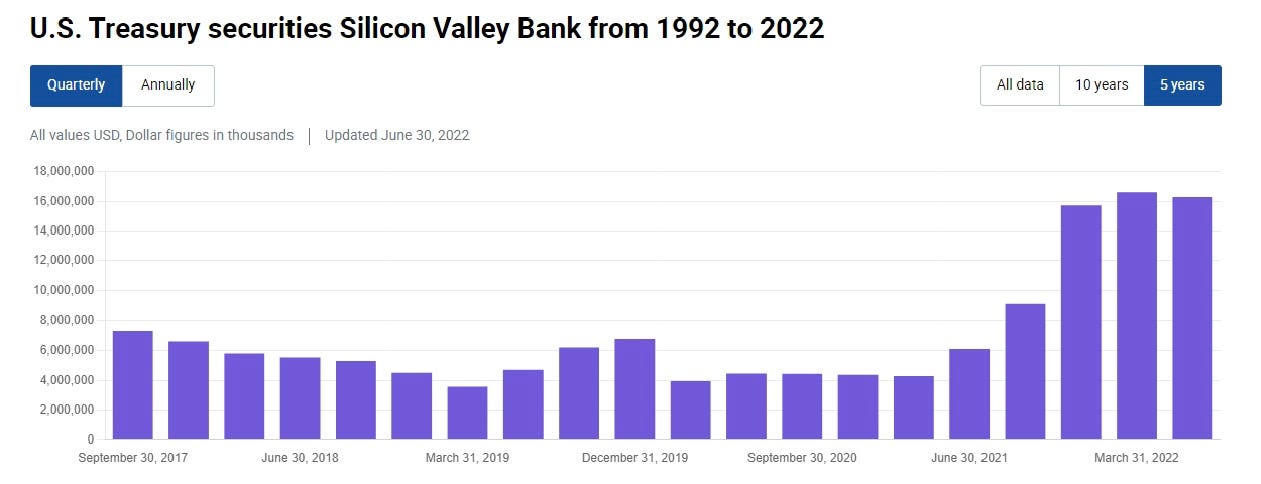

银行拿到客户的存款,不可能干放着,而硅谷银行的选择是购买大量的美国国债和 MBS,2020 年年中到 2021 年末,硅谷银行增持了 120 亿的美债,持有量从 40 亿增长到了 160 亿;另外还增持了大约 800 亿美元的 MBS,持有量从 200 多亿增长到了 1000 亿。

注意,硅谷银行这种购买操作本身是合法合规的,没有问题。那问题出在哪呢?

2022 年美联储开始紧缩政策,所以导致硅谷银行手里的美债和 MBS 大打折扣;而正因为加息缩表,导致市场中的钱少了,因此那些初创公司就需要来银行取钱;而硅谷银行却没有给自己留足够的现金流,因此只能贱卖债券,于是出售了210 亿美金的债券然后亏损了 18 亿美金。

后面的剧情就是,聪明的投资者看不对劲,先抛售硅谷银行股票,硅谷银行股价暴跌引发市场恐慌,用户恐慌从而发生挤兑,然后银行就破产了。

而 USDC 有部分的储备金存在硅谷银行,所以在加密市场也引起了一系列的恐慌:

- 用户大量抛售 USDC ;

- 币安暂停 USDC 的自动兑换;

- Uniswap 的 USDT 流动性枯竭;

- Aave 冻结头寸;

- Curve 3pool 的 USDT 几乎被取完,池子里剩下的几乎全是 USDC 和 DAI;

- Compound v2 暂时禁用 USDC 存币交易;

- MakerDAO 发起紧急提案,提议变更 USDC 等资产相关参数以减轻协议风险

- 其他由 USDC 支持的稳定币也跌至历史最低(DAI 0.86 美元、FRAX 0.88 美元)

- ……

紧张且混乱,整个 DeFi 生态经历大规模的压力测试。

美联储救市

最后的结局是美联储出手,结束了这片混乱。

财政部、美联储和 FDIC 发布联合声明:

自 3 月 13 日星期一开始,硅谷银行储户将可以提取所有现金,与硅谷银行的决议有关的任何损失将不会由纳税人承担。与硅谷银行的决议一样,Signature Bank 的所有存款人也将得到赔付,纳税人无需承担任何损失。股东和某些无担保债务人将不受保护,高管也已被免职。根据法律要求,存款保险基金为支持未投保存款人而遭受的任何损失将通过对银行的特别评估予以弥补。

美联储的职责就是为了维护美国的金融环境稳定,银行的暴雷使得金融环境不稳定了,所以美联储出来救市了。

硅谷银行的问题得到解决,因此 USDC 33 亿美金的风险敞口直接变成了零,这也是 USDC 价格迅速回稳的原因。

后续影响

CZ 针对美国监管联合救助破产银行一事发推批评「一旦你做了一次救助,你就会陷入进退两难的境地。通过稀释所有公民来“保护消费者”。如果你进行救助,那么银行管理风险的动力为零。当你失败时,你会得到救助。救助鼓励承担越来越大的风险,这需要更多的救助」。

随后又发推表示「考虑到稳定币和银行的变化,Binance 将把剩余的 10 亿美元行业复苏计划资金从 BUSD 兑换为原生加密货币,包括 BTC、BNB 和 ETH。一些资金流动将发生在链上,确保透明度」。

另外更重要的是,美联储救助的行为,完全影响了整个市场对于加息的预期。

如下图所示,当前市场预期 3 月加息 25 个基点的概率为 68.6%,不加息的概率为 31.4%。而就在几天前随着鲍威尔的一次鹰派发言,整个市场还认为本月将会加息 50 个基点。

被誉为美联储传声筒的 Nick Timiraos 在 3 月 14 日发文称:

有一种说法是,美联储会提高利率,直到出现问题。在过去的一年里,一个很大的惊喜是加息没有造成任何破坏性影响,但目前不再是这个情况。硅谷银行和 Signature 银行倒闭后,地区性银行类股周一出现大幅抛售,这有可能将美联储推向它过去一年一直希望避免的境地:在抗通胀的同时解决对金融稳定的影响。这种情况可能会迫使美联储主席鲍威尔及其同事选择美联储需要重点关注的问题。

银行暴雷的恐慌是否会让美联储在加息这条路上退缩?这就是接下来的博弈关键。

而市场当前给出的预测是比较乐观的。根据 CME FedWatch Tool 的预测数据显示,7月份开始降息的概率是 62.4% ;并且今年降息 50 个基点以上的概率为 66% 。

比特币减半将近

比特币的减半周期,表现为每大约 4 年,比特币产量减少一半,减半的间隔是根据每增加 210000 个区块高度,区块奖励会减少一半。

历史上,比特币已经经历了三次区块奖励减半

- 2012 年 11 月,比特币区块奖励第一次减半,一年后比特币价格突破 1000 美元,创下历史新高

- 2016 年 7 月,比特币区块奖励第二次减半,此后一年(2017 年)比特币价格一路上扬,最终突破近 2 万美元

- 2020 年 5 月,比特币第三次减半,比特币最高冲上了 6.8 万美元

距离下一次比特币简单还有 400 天左右,也就是下一次减半预计发生在 2024 年四月份。

历史数据来看减半行情通常会提前启动,如果说提前半年,那么也意味着新一轮的行情可能在今年年底就会开启。比特币的减半预期,叠加宏观经济的减息预期,总之接下来的行情还是值得期待的。

免责声明:本站所有内容可能涉及项目风险事项,仅供科普与参考之用不构成任何投资建议。请理性看待,树立正确的投资理念,提高防范风险意识。建议在交互与持有之前,综合考虑各种相关因素,包括但不限于个人购买目的以及风险承受能力等。

版权须知:引用信息版权属于原媒体及作者。如未经鉴叔J Club同意,其他媒体、网站或个人不得转载本站文章,鉴叔J Club保留追究上述行为法律责任的权利。